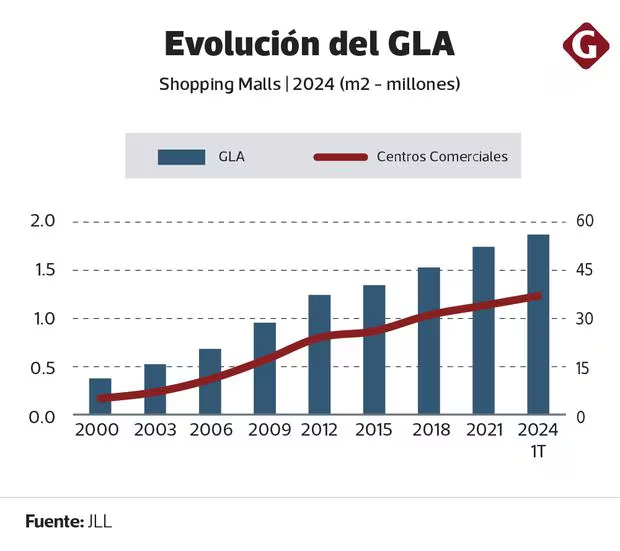

La penetración de los centros comerciales como potentes vitrinas de marcas de diferentes tamaños ha ido en aumento en la capital del país. Así, actualmente solo Lima alberga 37 de estos establecimientos comerciales, con un total de 1,871,444 metros cuadrados (m2) y muchos más en proyecto de convertirse en nuevos malls. Sin embargo, ¿cómo avanza este mercado y cuáles son las perspectivas de cara a los próximos meses?

Según el Reporte Retail 2024 de la consultora Jones Lang Lasalle (JLL), al primer trimestre de este año, la demanda se concentra en los centros comerciales de los formatos super regional (más de 3 tiendas anclas y superior a 60,000 m2) y regional (menos de 3 tiendas anclas y no mayor a 60,000 m2) en Lima Moderna y Lima Este. De este modo, el aumento del requerimiento está sujeto a una mayor disponibilidad de espacios por nuevos centros comerciales —como Portal de La Molina de Cencosud Shopping— y también por una reestructuración de m2, como sucede con el Jockey Plaza.

“La tendencia es darle un mayor uso potencial al terreno; por ejemplo, en Megaplaza Independencia se han adelantado nuevas áreas comerciales y un mix de uso, no solo con una expansión horizontal, sino también vertical. A futuro lo mismo pasaría con la mayoría de centros comerciales; vemos a Inretail que transforman los Plaza Vea en futuros Real Plaza o el formato pequeño en Real Plaza”, remarcó Luis Sánchez, gerente de Investigación y Consultoría de JLL.

Al respecto, el ejecutivo aclaró que esta estrategia, en algunos casos, de obtener una mayor eficiencia por m2 antes que sumar nuevos m2, no responde a un desinterés de los inversores en nuevos proyectos, sino que se debe a la falta de áreas en zonas estratégicas en Lima Moderna.

“Por ejemplo, para tener un centro comercial como el Jockey Plaza no hay terreno en una zona estratégica, pero sí lo vemos en mercados en crecimiento como San Juan de Lurigancho (SJL), actualmente con proyectos de diferentes desarrolladores. En estos lugares hay potencial y se encuentra todavía bastante espacio para crecer”, añadió.

Disponibilidad

Actualmente, los centros comerciales en Lima cuenta con un inventario total de 4,893 tiendas, de las cuales, al cierre del primer trimestre, se encuentran disponibles un 9.1%. En total fueron 229 locales los que se tomaron en renta en los primeros tres meses del 2024, destacando firmas como Mumuso (Plaza Norte); Wanta (Mall del Sur); Crisol (Mall Aventura San Juan de Lurigancho); Mac Center (Portal La Molina); Papa John’s (MegaPlaza Express Villa), entre otras.

En este punto, Sánchez destacó que los centros comerciales aún se encuentran en recuperación en torno a disponibilidad de locales con un 9.1% en relación a menos del 5% que mostraban en el 2019. Y es que, según el especialista, el cierre de estos establecimientos a consecuencia de la pandemia del covid-19, generó muchos desafíos a los propietarios de los malls, principalmente, para sostener la operación y retener a los locatarios.

“En aquel entonces (2019) teníamos solo 9 centros comerciales super regionales y ahora tenemos 11; entonces, el mercado antes del 2019 crecía en promedio entre 20,000 m2 y 30,000 m2 por año, mientras que entre el 2021 y el 2022 no hubo entregas y en el 2023 se sumaron 120,000 m2 (Mall Aventura SJL, Plaza Center Rex, Portal La Molina), pero fueron por proyectos postergados de años anteriores”, detalló.

El experto manifestó que es probable que a fines del próximo año se alcance los niveles de disponibilidad que se tenía en el 2019 en los malls, sujeto a buenas condiciones del consumo privado y el entorno socioeconómico y político.

Nuevas entregas

Al cierre del primer trimestre, en el mercado de centros comerciales se encuentran en construcción 66,420 m2, de los cuales 16,500 m2 de GLA (área arrendable) se entregarán en el cuarto trimestre del 2024. Se trata del Life Style Center La Molina, centro comercial de formato Estilo de Vida, desarrollado por Parque Arauco, que sumará más de 70 tiendas al inventario.

Para el próximo año, el área arrendable que se incorporará será de aproximadamente 50,000 m2, correspondiente en un 48% a la generada por la inauguración del Centro Comercial Las Vegas Plaza, en Puente Piedra. El resto se cubrirá con m2 que se crearán a partir de ampliaciones como el de La Rambla San Borja, Minka, la segunda etapa de Portal La Molina, entre otros.

Strip centers

Otro de los formatos con importante potencial de crecimiento en la capital son los strip centers, los cuales se diferencian de los centros comerciales por no requerir de una tienda ancla y por construirse en áreas menores a 10,000 m2.

Así, de acuerdo al reporte de Strip Centers 2024 de JLL, en los últimos 12 meses, Lima Moderna, Lima Centro y Lima Este concentraron el 86% de la demanda, principalmente con negocios del tipo de restaurantes, cafeterías, bares, delivery, comercio, farmacias, salud y belleza y bancos.

Sánchez manifestó que al culminar el primer trimestre, Lima Moderna concentró el 48% del GLA total, mientras que Lima Sur registró el 9%. “El potencial está en distritos de Lima Norte, donde no hay strip centers”, agregó.

Actualmente, Lima concentra 25 strip centers con un inventario de 94,429 m2 y 25, 736 m2 en construcción. La entrega más próxima es en el segundo semestre, en Lima Este, con un establecimiento de 2,200 m2 de GLA.

En torno a tiendas, la disponibilidad es de 5.9% de un total de 478. “Es un mercado más dinámico y de alta ocupación, pues su oferta se enfoca más a un consumidor que está de paso”, explicó Sánchez.

Respecto a este formato, el especialista reconoció que las inversiones en strip centers aún no tocan el dinamismo de los centros comerciales; ello, pese a que serían más rentables. “Es un formato aún joven, pero que va en crecimiento. Tiene una rotación más alta que la de un centro comercial y la inversión se puede apalancar inluso de un proyecto residencial y no se necesita de más de 10,000 m2″, indicó.

El dato

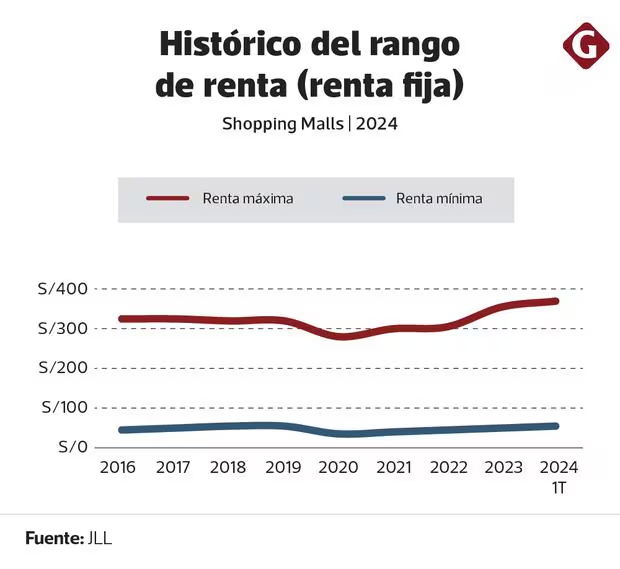

En torno a la renta fija en centros comerciales, el m2 fluctuó entre S/ 50 y S/ 370, considerando un incrementó de 4% en relación al 2023, debido a la inflación y la progresiva recuperación de la demanda. “La renta se mantendría hasta finales de año y lo que pasará en el 2025 dependerá de la recuperación del consumo, la situación política, entre otros factores”, afirmó Sánchez. En strip centers, la renta promedio se mantiene entre S/ 70 – S/ 120 por m2.