La construcción, uno de los pilares del PBI no primario, no la pasa bien este 2023. Golpeado por El Niño costero y las protestas sociales del primer trimestre, el Banco Central de Reserva del Perú (BCRP) espera una caída del sector de 3.7% en el año. ¿Cómo entender esta tendencia negativa que ya lleva siete meses, según la Cámara Peruana de la Construcción (Capeco)? Ver el comportamiento del consumo de cemento marca el camino.

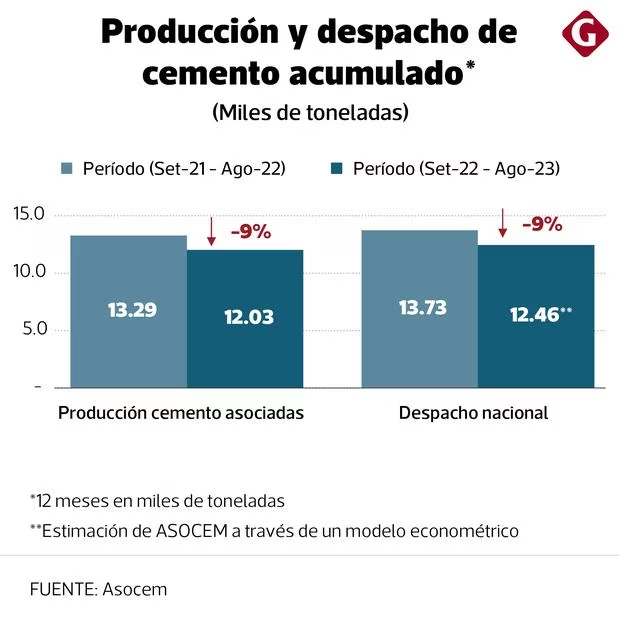

Este material, clave para la gran mayoría de obras, es también el principal insumo de la autoconstrucción, uno de los motores del sector. Sin embargo su consumo interno –compuesto por despacho local e importación– se contrajo a doble dígito durante todo el primer semestre, según el INEI. Cifras que son respaldadas por la Asociación de Productores de Cemento (Asocem).

A pesar de ello, el uso del material de construcción atenúo su caída en julio, con una variación interanual de -6.1%, de acuerdo al INEI. ¿Es este el inicio de un repunte en el año? ¿Será mejor la perspectiva en 2024? Esto opinan conocedores del sector.

Recuperación insuficiente

El consumo de cemento arrancó el año con una caída en enero de 15.14%, alcanzando un uno de sus peores niveles (-16.09%) en abril, para después aligerar su tendencia negativa hasta julio, como indica el INEI (ver gráfico).

:quality(75)/cloudfront-us-east-1.images.arcpublishing.com/elcomercio/7EJZJD2AOJCFBDHC3UZABE5T5Y.jpg)

Frente a ello, desde Capeco consideran que el sector fue desplazado en las decisiones gubernamentales. “El consumo de cemento está vinculado íntimamente a la actividad constructora, que ha tenido una baja inversión, tras un Gobierno de (Pedro) Castillo donde las señales no fueron buenas”, recalca Guido Valdivia, director ejecutivo de la cámara a Gestión.

Para el gremio julio es un parteaguas de cara al cierre del 2023, aunque no alcanzaría para revertir la tendencia. “El primer factor a considerar es El Niño. Si arranca en noviembre, afectará la producción. Gran parte de las obras se hacen al aire libre y no podrían ejecutarse. SI se posterga al 2024, esperamos una caída de 3.3% en 2023″, señala Valdivia.

Una sensación similar se tiene en la Asociación Empresas Inmobiliarias del Perú (ASEI), donde esperan una caída del sector construcción de 4%. “Se recuperará, pero no pasará a positivo porque ya tiene un rezago. El cemento tiene un componente grande: el uso de las familias, básicamente la autoconstrucción, que representa cerca del 70% del consumo total. Por ahí viene la caída”, dice Rafael Simpson, vicepresidente del gremio, a este diario.

Según Simpson, el rubro inmobiliario sostuvo al sector construcción durante el primer semestre del 2023, especialmente con la venta de viviendas nuevas, a pesar de la caída general de la inversión privada. “Debería mantenerse en un plano positivo. Las reducciones de tasas de interés podrían favorecer la adquisición de vivienda”, agrega.

Scotiabank, que sigue el sector construcción, señaló en julio que el rubro caería 3% este año, pero ahora han ajustado a la baja sus expectativas. “Lo hemos actualizado: caerá 4%. La caída del cemento será mayor, alrededor del 7% por ser el principal insumo. Dependerá mucho del avance físico de obras, bastante ligado a inversión pública”, explica Carlos Asmat, analista senior del banco.

Asmat explica que si bien la inflación está cayendo, limita la adquisición de cemento en las familias. “Afecta la autoconstrucción porque disminuye sus ingresos reales y los obliga a destinar menos dinero a necesidades como mejoramiento del hogar, cuyas ventas cayeron 8% en 2022. Podría repetirse este año”, señala a Gestión.

En cementeras como Yura, sin embargo, apuestan a que la recuperación del segundo semestre estará marcada por una mayor demanda del sector público. “Esperamos que la brecha de volumen se reduzca sustancialmente”, acota Luis Díaz, vicepresidente de la división Cementos, Concretos y Cal del Grupo Gloria.

En ese entorno, la cementera está adoptando medidas para reducir sus costos. “Estamos optimizando procesos de molienda. También hemos instalado una nueva ensacadora y paletizadora que agiliza los tiempos de despacho aumentando nuestra capacidad de entregar producto en pallets”, revela Díaz.

¿Y el 2024?

De cara al próximo año, varios retos sobre el cierre del 2023 se mantendrán. “Hay una intención de planeamiento para prevenir el golpe de El Niño en 2024, pero lo que hay que medir es la velocidad de ejecución”, apunta Asmat. El analista recuerda también que sin un mayor impulso de obras, tampoco se dinamizará el consumo de cemento.

El BCR mantuvo en su último reporte inflacionario el pronóstico de un crecimiento de 3.2% del sector construcción en 2024. Una expectativa que coincide con la visión de ASEI.

“Deberíamos crecer 3%. Hay obras privadas importantes como el Puerto de Chancay y en el público está el Aeropuerto de Chinchero, además de las obras preventivas. Esperamos que eso nivele el rubro”, comenta Simpson.

Sin embargo, en Capeco resaltan que más relevante será medir la recuperación de la confianza empresarial, incluso más allá del golpe de El Niño en el verano.

“El Estado no es previsible hoy. Tienes la duda de que lo que te dan hoy se mantenga a futuro. Antes teníamos dos poderes enfrentados, ahora es la Junta Nacional de Justicia (JNJ) contra el Congreso. Un inversionista americano me dijo una vez que le tienen más miedo a la alta rotación de funcionarios que a una mala ley porque con las normas al menos ya saben a qué enfrentarse”, remarca Valdivia.

Aunque el vocero de Capeco apunta al interés extranjero, las cementeras nacionales también evaluarán la pertinencia de mejorar sus operaciones en 2024.

“Consideramos que será un año de crecimiento limitado, salvo el efecto rebote versus el primer trimestre del 2023. Estamos evaluando inversiones. Los estudios para una ampliación de capacidad en el mediano plazo acabarán a principios del año. La decisión deberá ser tomará en el momento adecuado”, anticipa Díaz de Yura.

Importación volátil

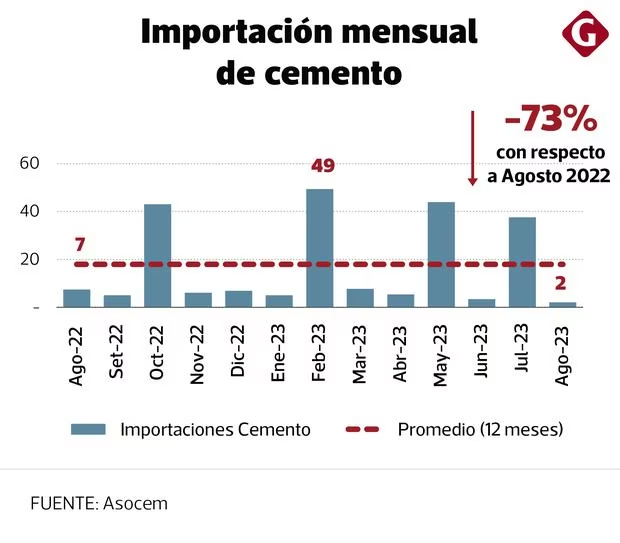

Como precisa el INEI, el consumo interno de cemento tiene dos componentes: despacho e importación.

Este último rasgo presenta una evolución raquítica en el año. En julio se importaron 38 mil toneladas de cemento, un aumento interanual de 718%. Sin embargo, en agosto fueron solo 2 mil toneladas, según cifras de Asocem. Un comportamiento similar se registró entre mayo y junio.

A pesar de ello, Valdivia señala que la importación explica una pequeña parte de la oferta. “Para algunas obras específicas cercanas a la frontera se trae cemento de otros lados, pero la producción nacional es fuerte”, sostiene.

Sobre su alta variabilidad mes a mes, Simpson precisa que es un rezago pandémico. “El cemento es un commodity. Su precio lo gobiernan los fletes que subieron casi 400% en pandemia. Cayeron a finales del 2022 y ya se normalizaron”, detalla.