La vuelta masiva a la presencialidad, o la opción de días de trabajo remoto acortándose, ¿está generando oportunidades de recuperación en el mercado de oficinas prime? Es que este segmento tuvo un 2023 complicado, con el 63% de los 98 edificios de Clase A, alcanzando una vacancia superior al 10%. Desde Binswanger Perú, en base a su último reporte, se muestra el panorama del primer trimestre de este año y da un vistazo de lo que viene en los próximos meses.

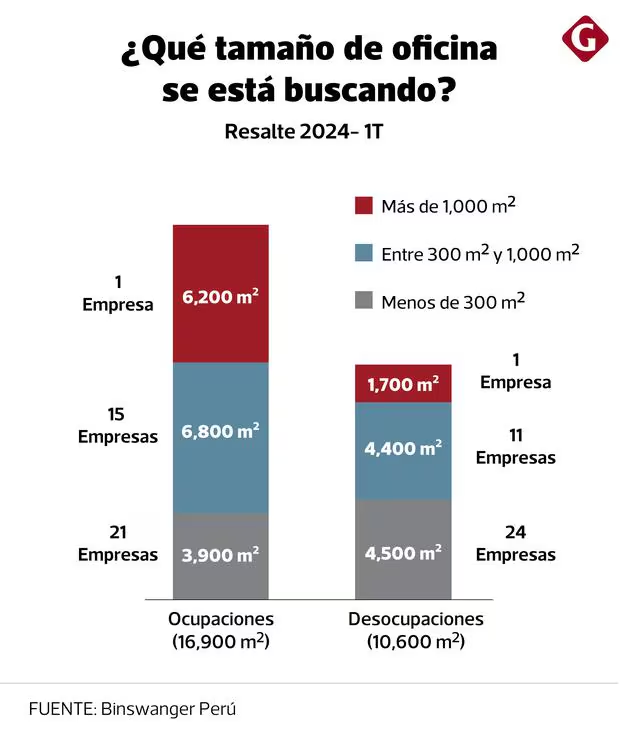

Si bien las perspectivas para el primer trimestre del año eran auspiciosas, ya que se esperaba una recuperación de la inversión privada, entre enero y marzo la demanda efectiva de oficinas prime o Clase A ascendió a 6,200 metros cuadrados (m2), cifra similar a la alcanzada el primer trimestre del 2022, periodo afectado todavía por la pandemia.

El analista de investigación de mercado de Binswanger Perú, Daniel López, explicó que este resultado “fue un choque para el mercado”, debido a que se apuntaba a una recuperación. “Si bien no se han registrado muchos movimientos en cuanto a transacciones o cierre de rentas, si se ha observado movimientos en cuanto a búsquedas, por lo que las perspectivas para el segundo y tercer trimestre de este año son positivas”, argumentó.

Así, la tasa de vacancia promedio retrocedió ligeramente alcanzado el 20.38% al cierre del primer trimestre, frente al 20.56% del 2023. Y si bien la vacancia sigue en un rango “poco saludable” algunos propietarios de cinco a seis edificios de oficinas prime, notaron en el primer periodo del año que sus activos logran una vacancia entre 10% a 15%, calificada como “saludable”. “Estos propietarios ya se sienten tranquilos para invertir en nuevos proyectos. Aunque la economía continúa desalentada, si vemos en detalla algunas zonas de la capital, están recuperándose a mayor velocidad que otras”, explicó el especialista.

Según el especialista de Binswanger, al menos tres grandes propietarios de edificios con oficinas prime están en una situación “bastante buena” con una tasa de vacancia entre 10% y 15%. Sin embargo, están en la disyuntiva sobre sus próximos pasos: si invertir en el desarrollo de nuevos proyectos de oficinas o apostar por la renta inmobiliaria para vivienda, conocida como multifamily.

“El mercado inmobiliario en Perú no es tan grande como en otros países, por lo que no habría inconveniente de que los desarrolladores inmobiliarios de oficinas migren a un nuevo sector como el multifamily. Es una opción que está calando fuerte en el mercado”, apuntó.

Magdalena y San Borja: distritos en recuperación

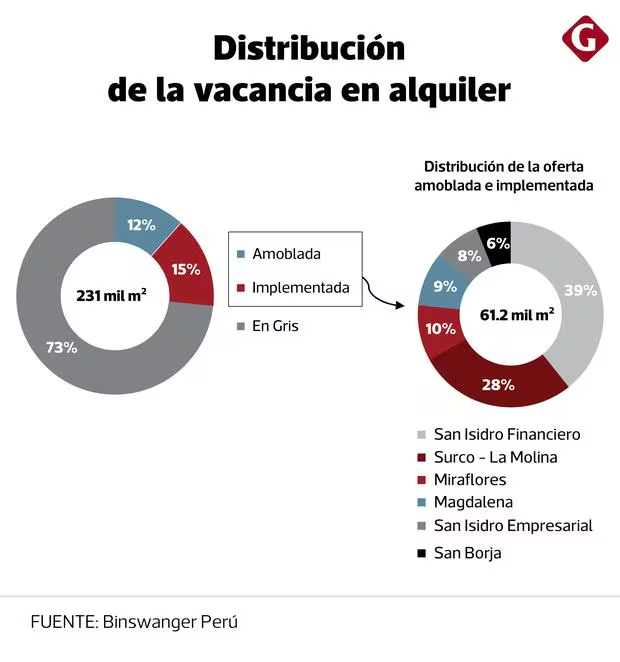

El reporte de Binswanger Perú reveló que 73% de los edificios disponibles tienen una oferta de oficinas en gris, mientras que 27% son amobladas e implementadas, lo que implica que hay disponibles 61,000 m2 de oficinas de Clase A bajo estas últimas características. De ellos, el 60% se distribuye en los ejes corporativos de San Isidro Financiero, Surco-La Molina y Miraflores. “La oferta de oficinas implementadas y amobladas cada vez se reducen más”, agregó.

La mayor cantidad de operaciones, entre enero y marzo, se centró en oficinas de 300 m2. En concreto, 21 empresas suscribieron contratos para ocupar estos metros cuadrados; en cambio 15 firmas lograron acuerdos para ocupar entre 300 a 1,000 m2 y solo una cerró trato por encima de los 1,000 m2 “Una empresa estatal logró ocupar 6,200 m2 en el distrito de Magdalena. Este único actor representó el 37% de las ocupaciones de este trimestre. Lo que generó que se quede sin espacios para oficinas por encima de los 1,000 m2”, detalló.

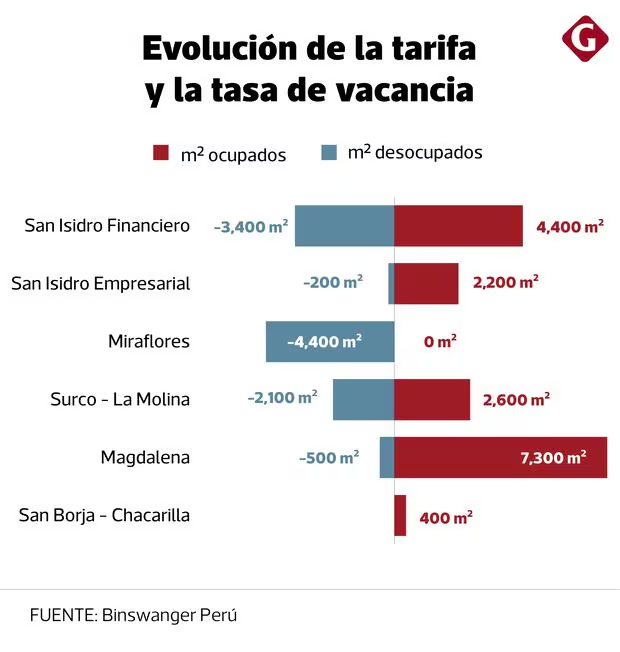

Esta ocupación hizo que la tasa de vacancia de este distrito llegue a 9.47%. La oferta actual de espacios es de 500 m2, que se pueden usar para oficinas muy pequeñas, por lo que las empresas que demanden espacios grandes van a migrar, en opinión de López, a otros ejes como San Isidro Financiero; San Isidro Empresarial o Miraflores.

“Magdalena es el eje que ha tenido el mejor comportamiento en dos años, ya que su vacancia cayó de 28% en 2022 a 9.47% al primer trimestre de 2024″, añadió. El otro eje con una tasa de vacancia rozando lo saludable es San Borja con 11.64%. “Ambos son los distritos con la tasa más bajas y en los que se vislumbran intenciones de nuevas inversiones en el corto y mediano plazo”, remarcó.

En los demás ejes corporativos, las tasas de vacancia, en relación al 2023, continúan su tendencia a la baja, a excepción de Miraflores que subió 13.14%, debido a que tenía oficinas ocupadas por una o dos empresas cuyo contrato finiquitó a fines del año pasado, por lo que esas áreas se han añadido a la oferta ya existente.

Tarifa repunta, pese a pocos contratos de alquiler

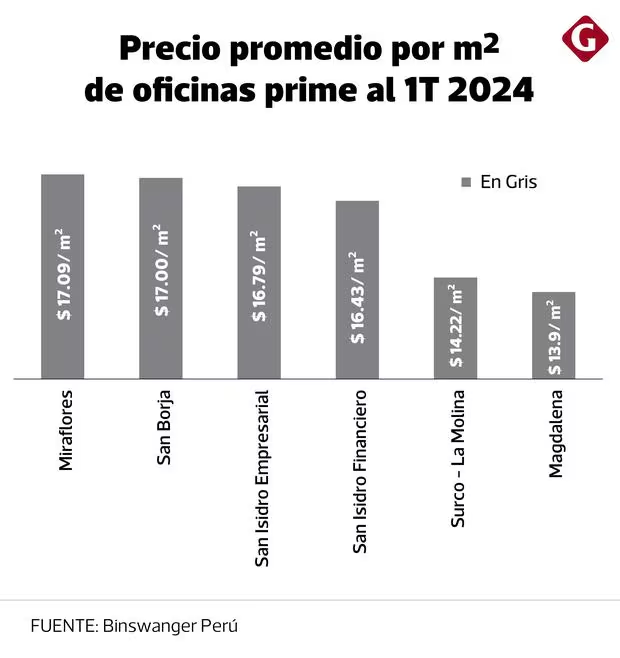

El análisis de la consultora da cuenta que la tarifa por metro cuadrado, en promedio, repuntó en el primer periodo del año al ubicarse en US$ 16.07 m2, en relación al último trimestre de 2023 cuando el precio de renta era de US$ 15.76 por m2. “Este incrementó se debió a que hay mayores búsquedas de las empresas ocupantes, por lo que la percepción de los propietarios es que no es momento para aventurarse a subir sus tarifas”, apuntó López.

A este panorama se añade que a la hora de cerrar los contratos, los propietarios están teniendo mayor poder de negociación, que se ve reflejado en que ya no reducen su precio como se observó hasta 2023. En detalle, el precio por metro cuadrado de oficinas en gris oscila en US$ 15.89; implementadas en US$ 15.96 y la amoblada en US$ 17.30.

Por ejes corporativos Miraflores, San Borja y San Isidro Empresarial son los ejes con las tarifas más altas. Así, en el primero, la renta de una oficina en gris llega a US$ 17.09 por m2 y una implementada en US$ 16.42 por m2; en el segundo la gris es de US$ 17 por m2 y la implementada en US$ 17.19 por m2 y en el tercero, la gris US$ 16.79 por m2 y la implementada en US$ 16.79 por m2.