Un fenómeno que ha tomado fuerza, con el retorno a la presencialidad, ha sido el interés y sobre todo la presencia de entidades públicas en oficinas prime.

El último reporte de la consultora Binswanger da cuenta que el 29% de las ocupaciones de las oficinas prime están en manos de empresas estatales, al segundo trimestre de 2023. Lo que aunado a los metros cuadrados que ya tenía arrendado del primer trimestre, suman más de 37,000 metros cuadrados, lo cual equivale al 3% del stock prime.

Previo a la pandemia el Estado arrendaba 23,000 metros cuadrados, con lo cual se observa un aumento en 60% en metros cuadrados ocupados en cuatro años.

“Hemos tenido una de las ocupaciones más altas post pandemia de 34,700 metros cuadrados a junio 2023. Es la más alta una vez iniciado el Estado de emergencia. Quien fue el actor principal en este mercado, no fue tanto el sector privado, sino que la demanda provino del Estado. Casi el 30% de las ocupaciones de este trimestre son de empresas estatales”, explica el analista de investigación de mercado de Binswanger, Daniel López.

Ocupación

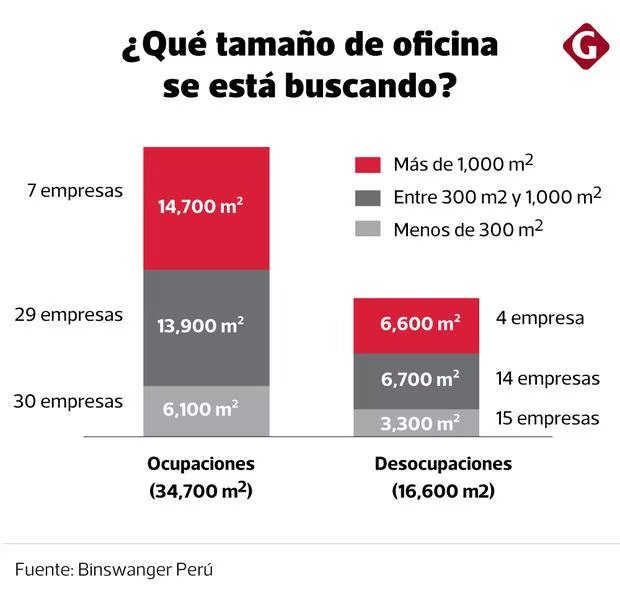

Como se recuerda antes del Covid la demanda por oficinas prime superaba los 1,000 metros cuadrados, pero con la pandemia esta se redujo de forma acelerada. Ahora, con el retorno a la presencialidad, se esta notando una recuperación en la demanda de oficinas de gran tamaño.

“Pero aún no estamos retornando a niveles prepandemia”, acota López.

Una prueba de ello es que las 59 ocupaciones que se registran al segundo trimestre del 2023 están por debajo de los 1,000 metros cuadrados.

Un actor distinto es el Estado. Al segundo trimestre del año, una entidad estatal -por ejemplo- ocupó un edificio completo de 7,100 metros cuadrados en el distrito de Magdalena cuyo precio promedio de renta es de US$ 14.1 el metro cuadrado.

Lo mismo pasó al primer trimestre cuando dos entidades del Estado, un centro tecnológico y un organismo regulador, se hicieron de oficinas prime de similares características que Magdalena.

En concreto, al primer semestre fueron cinco las entidades del Estado que alquilaron oficinas prime.

Lo que anima al Estado

El interés de las empresas del Estado por oficinas prime responde a tres factores clave: precios competitivos; gran tamaño, tomando cuenta que el Estado demanda oficinas superiores a los 700 metros cuadrados; y la disponibilidad de oficinas prime amobladas.

“Los requerimientos que han llegado del Estado son por encima de los 1,500 a 2,000 metros cuadrados. A diferencia de lo que pasa con las empresas privadas, en las del Estado sus trabajadores van 100% presencial por lo que demandan oficinas de grandes metrajes y de espacios contiguos, que no consiguen en otras categorías de edificios”, explica la gerente de portafolio del negocio de oficinas, Yoryelina Moreno.

Este es un fenómeno que no se veía años atrás, sostiene la especialista, la que se ha acentuado por las oportunidades en cuanto a tarifas de alquiler.

En ese sentido, recuerda que las empresas estatales ya habían manifestado interés por las oficinas prime antes del Covid, entre 2016 y 2018, cuando el mercado experimentó una sobreoferta.

“En ese momento, el Estado aprovechó la baja en las tarifas (debido a la guerra de precios) y arrendó varios metros cuadrados en edificios de alta calidad y con buenas condiciones comerciales”, apunta.

¿Qué se espera? La demanda del Estado por oficinas prime va a continuar, para los especialistas, mientras se mantenga estos tres criterios como son inmuebles amoblados; gran tamaño y tarifas competitivas.

“Si bien hay búsquedas activas de empresas estatales, aunque -para ser honestos- la presencia del Estado hacia futuro es incierto, ya que como aparece, también suele desaparecer. No vemos que hacia los siguientes trimestres sea el principal tomador de oficinas de alta gama como lo ha sido hasta el momento en las ha sido un boom”, agrega López.

La otra demanda

Más allá de las empresas estatales, la demanda por oficina prime a nivel privado viene de empresas de banca y finanzas, en la que ha habido expansiones, inclusive dentro de un mismo edificio.

Le siguen las empresas comercializadoras (dedicadas a la venta minoritaria y mayorista) y de coworking, que continúan siendo un actor importante en el mercado prime.

“El coworking continúa expandiéndose y tomando metros cuadrados. En menor medidas empresas del sector tecnológico, minero, retail, entre otros”, añade Daniel López. En concreto, al segundo trimestre del año siete empresas demandaron más de 1,000 metros cuadrados (ocupando 14,700 metros cuadrados).

Además, 29 compañías demandaron entre 300 y 1,000 metros cuadrados (ocupando 13,900 metros cuadrados) y 30 firmas menos de 300 metros cuadrados (ocupando 6,100 metros cuadrados).

Se proyecta que el principal tomador de oficinas prime hacia el segundo semestre del año sean las empresas comercializadoras, de banca y finanzas, así como del sector minero.

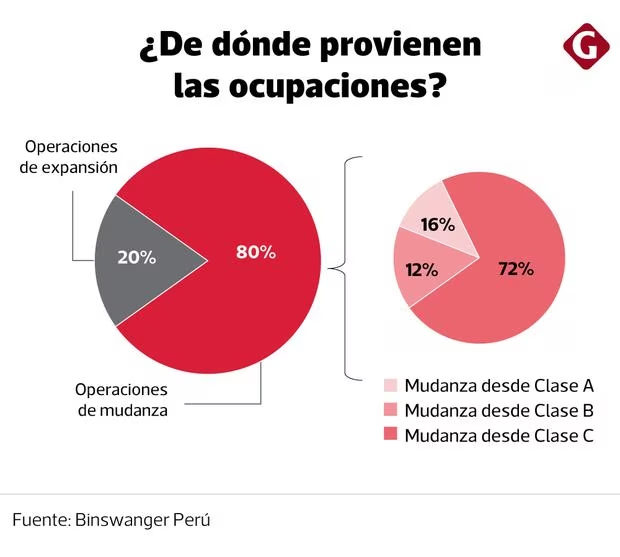

Un punto a destacar es que el 80% de las ocupaciones provienen de mudanzas y el 20% de operaciones de expansión, ya se en el mismo edificio u otro.

“El 84% de las mudanzas vienen de edificios B y C. Lo que quiere decir que están haciendo un fly to quality o salto de calidad debido a que, en su mayoría, están aprovechando el contexto de tarifas bajas. Están apostando por edificios con mejores características como el prime, con un precio bastante cómodo”, acota López.

Los edificios de clase B son pisos menores a 500 metros cuadrados, con muchas divisiones y oficinas pequeñas, en cambio las de clase C son aquellos con una vida útil de más 25 años, generalmente almacenes, que están ubicadas en zonas fuera de la ciudad (zonas industriales).

“El mercado prime es uno de los mercados más jóvenes en Lima, por lo que su potencial cliente es aquel que migra, principalmente de oficinas clase C que vienen de la zona de Ate, por ejemplo. Este panorama (de mudanzas) va a continuar en el segundo semestre del año”, señala.

Por distritos

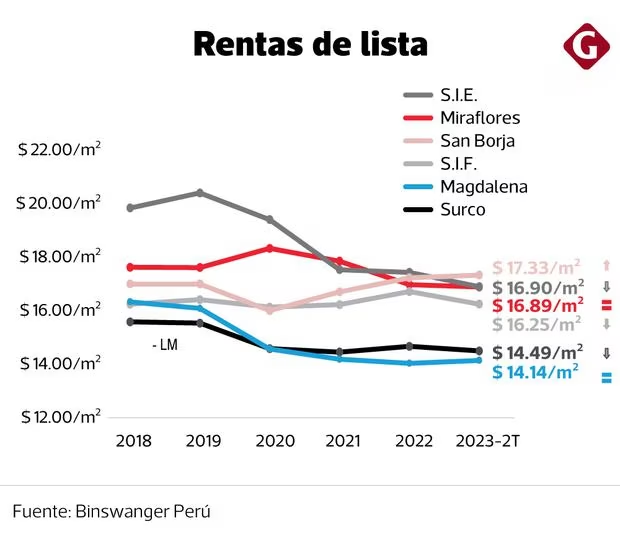

Respecto al precio de renta de los seis ejes corporativos (en las que están ubicados las oficinas prime), Binswanger da cuenta de una caída, ya que el precio de renta promedio, pasó de US$ 16 a US$ 15.78 el metro cuadrado al segundo trimestre del año.

Esto se debió a que el precio de renta de dos ejes corporativos se fue a la baja, específicamente de San Isidro Financiero y San Isidro Empresarial, que son los que tienen un mayor número de edificios con tasa de vacancia por encima del 80%, debido a que han sido entregados recientemente, por lo que sus ocupaciones son escasas.

“Ante ello se adoptó una estrategia comercial bastante agresiva. No se está viendo una reducción general del precio de renta, sino es de algunos edificios prime”, indica elanalista de investigación de mercado.

Así, en el caso de San Isidro Financiero el precio de renta promedio bajó de US$ 16.7 el metro cuadrado el 2022 a US$ 16.2 al segundo trimestre de 2023, mientras que de San Isidro Empresarial pasó de US$ 17.5 a US$ 16.9.

Un detalle que destaca es que,por primera vez, San Borja supera en precio a los otros ejes corporativos y se posiciona como el eje con las tarifas más altas, con un precio promedio de renta de US$ 17.3 el metro cuadrado.

“San Borja es uno de los distritos con poca vacancia (12.8%). Los pocos edificios que hay y que están disponibles están con una tarifa alta al estar ubicados en las mejores zonas. Se espera que se mantenga estable”, añade.

Se proyecta que el precio promedio de renta de San Isidro Empresarial pueda repuntar, aunque sin llegar a los precios de San Borja. “Posiblemente más adelante pueda superarla tomando en cuenta que es la que cuenta con las mejores prestaciones”.

Respecto a Surco también retrocedió su precio de renta de manera marginal a US$ 14.4. Este distrito, para el especialista, es un caso particular ya que la mayoría de edificios prime de este eje tiene varios propietarios, por lo que continuamente hay una “guerra de precios” por lo tienden a castigar su tarifa.

“Se puede encontrar en un solo edificio una oficina a US$ 13 y otra a US$ 12 u US$ 11, casi el mismo espacio”. Lo mismo pasa con Magdalena, cuyo precio de renta retrocedió de US$ 16.2 al ser edificios multipropietarios. “Hay dos opciones para ambos distritos: o maduran y van hacia un solo propietario o de lo contrario sus precios van a continuar reduciéndose”.

En el caso de Miraflores, cuyo precio promedio de renta US$ 16.8 se espera un incremento por el nuevo edificio que va a entrar en operación a fines de año.

En general se espera que la renta promedio terminé el año igual que como se empezó, en US$ 16, y para lo que resta del año se proyecta una estabilización de precios conforme la tasa de vacancia, de 22.91%, se siga reduciendo.